Finanční řízení bez informací o budoucích příjmech a výdajích lze s trochou nadsázky přirovnat k chůzi s páskou přes oči. Když nevíte, jaká překážka vás na následujících metrech čeká, nemůžete se efektivně rozhodnout o dalším kroku. Díky nedostupným či nedostatečným informacím o využitelných finančních prostředcích v budoucnosti nevíte, nakolik budou vaše současná rozhodnutí ovlivňovat schopnost firmy splácet své budoucí závazky. Strhnout pomyslnou pásku z očí vám umožní dobře připravený plán peněžních toků.

🎓 Článek vám v rámci CAFLOU akademie přináší CAFLOU® - český cash flow software, článek vznikl pro e-magazín STARTING UP, ve spolupráci se skupinou Podnikatelé a živnostníci - výměna zkušeností

Pro stanovení předpovědí cash flow jsou využívány různé metody. Dobrý plán cash flow si však můžete připravit sami i bez hluboké znalosti účetnictví na základě logiky. Protože jsou ve firmách přijímána rozhodnutí s dopadem do peněžních toků v blízké i vzdálené budoucnosti, měl by váš finanční plán zahrnovat jak krátkodobý horizont v řádu dnů a týdnů, tak dlouhodobý výhled určující potřeby firmy pro investice, splácení dlouhodobých úvěrů či vyplácení podílů na zisku společníkům. Doplňte tedy své úvahy o stavech peněžních prostředků, inkasu peněz z pohledávek a úhradách závazků také o výhledy plánovaných investic a půjček. Střednědobý plán vám pak poslouží pro sledování využívání provozních úvěrů, ale také například pohybů cizích měn.

Pro stanovení předpovědí cash flow jsou využívány různé metody. Dobrý plán cash flow si však můžete připravit sami i bez hluboké znalosti účetnictví na základě logiky. Protože jsou ve firmách přijímána rozhodnutí s dopadem do peněžních toků v blízké i vzdálené budoucnosti, měl by váš finanční plán zahrnovat jak krátkodobý horizont v řádu dnů a týdnů, tak dlouhodobý výhled určující potřeby firmy pro investice, splácení dlouhodobých úvěrů či vyplácení podílů na zisku společníkům. Doplňte tedy své úvahy o stavech peněžních prostředků, inkasu peněz z pohledávek a úhradách závazků také o výhledy plánovaných investic a půjček. Střednědobý plán vám pak poslouží pro sledování využívání provozních úvěrů, ale také například pohybů cizích měn.

Nástroje pro plánování cash flow

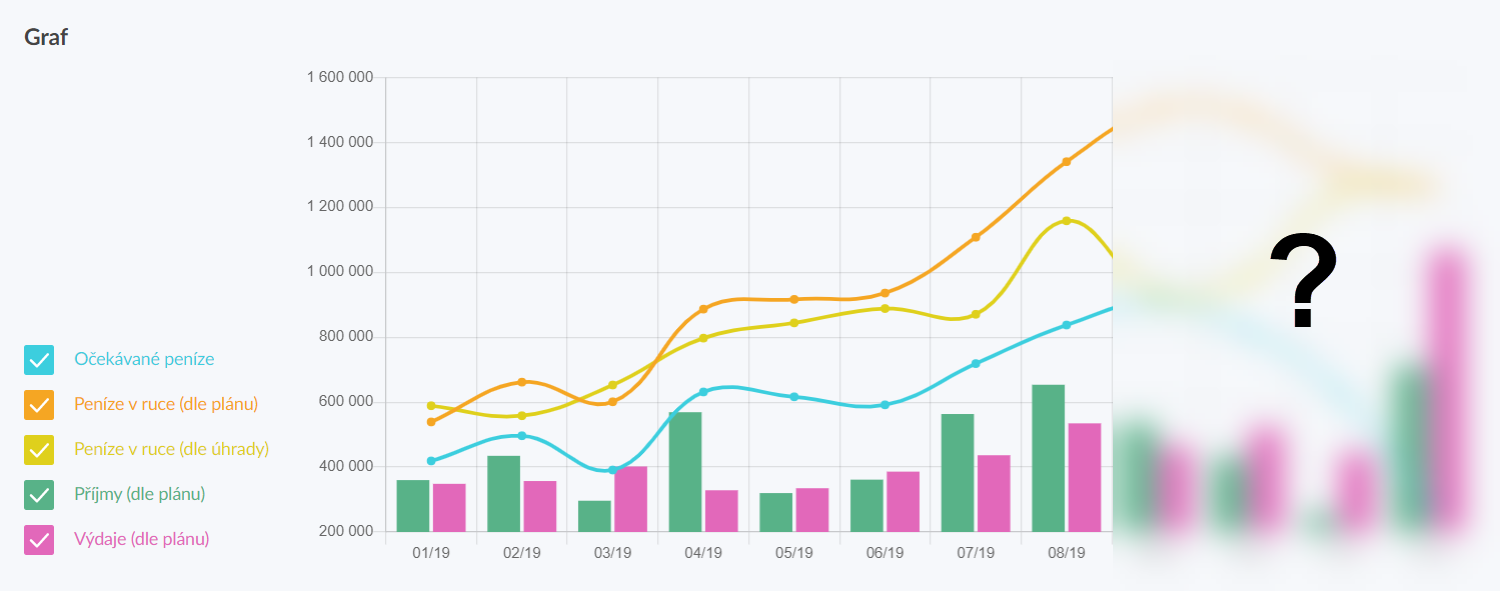

Spolehlivé plánování cash flow je zdrojem konkurenční výhody. Pomocí technologií si můžete ve firmě zjednodušit mnohé od fakturace, přes zákaznickou podporu, sdílení dokumentů s kolegy a celkově zvýšit efektivitu firemních aktivit. Dobrý informační systém udělá spoustu práce za vás. Plánovat je potřeba nejen reálný vývoj peněžních toků, ale také odhad na základě uvažovaného vývoje budoucnosti. Pro dobrou orientaci vám poslouží rozdělení výhledu na reálný, který zahrnuje již vyfakturované aktivity firmy, a pravděpodobný na základě příjmů z pravidelně fakturovaných aktivit, či budoucích již známých ad hoc zakázek.

Zpracování finančních plánů je pro mnoho firem velice obtížné a mnohdy obsahuje časově náročné propočty. Ruční zpracování v rámci strategického finančního plánu je tedy nejen pracné, ale často mohou být opomíjeny i důležité souvislosti. To vede ke snížení kvality plánu. Řešením je software pro řízení a plánování cash flow. Plánovat peněžní toky můžete například v chytré aplikaci CAFLOU. Umožní vám umožní vidět příjmy a výdaje každého zákazníka a dodavatele. Cash flow v ní můžete sledovat také podle projektů a v rozlišení na skutečné a odhadované peněžní toky.

💡 Už znáte CAFLOU®? CAFLOU je lehký firemní systém, se kterým řídíte výkon a ekonomiku své firmy a týmu 100% digitálně, i na dálku.

Kvalitní příprava je nezbytná

Mít dobrou představu o minulých a aktuálních příjmech a výdajích je dobrý start. Abyste mohli efektivně řídit finance své firmy, potřebujete předvídat hrozící nedostatky peněz dříve, než taková situace nastane. Úsilí a čas věnovaný plánování a řízení cash flow se více než vyplatí. Díky dobrému plánu peněžních toků si snáze pohlídáte placení přijatých faktur a dalších závazků firmy v době, kdy je potřeba je uhradit. Můžete efektivněji plánovat rozvoj firmy a investice, které vám nepřerostou přes hlavu kvůli nedostatku financí. Informace o dostatečném cash flow jsou nezbytné také při splácení úvěrů a plnění podmínek bank.

Podstatným vstupem jsou aktuální stavy bankovního účtu, pohledávky a závazky. Tyto zdroje můžeme chápat jako dynamické, protože se vždy při práci s výsledem cash flow aktualizují. Běžný účetní software dokáže potřebná data pro modelování cash flow snadno vygenerovat. Na rozdíl od dynamických vstupů, statické vstupy postačí do modelu přidat jednou a nechat je v systému v nezměněné podobě až do okamžiku, kdy u nich dojde k výrazným změnám. Takovými statickými vstupy jsou například splátkový kalendář, každoměsíční výplaty mezd, pravidelné odvody daní, sociálního a zdravotního pojištění, ale také plánované investice.

Vycházejte z předpokládaných dob splatnosti faktur, výplatního dne a termínu plateb nájemného, splátek úvěrů a dalších výdajů. Plánujte nejen pravděpodobný vývoj peněžních toků, ale také jejich pesimistickou variantu, kdy nepůjde vše podle přestav. Pro situace, kdy nezískáte dostatek objednávek, realizace zakázky se protáhne, zpozdí se dodávka materiálu a ten, který je k dispozici u jiného dodavatele, je dražší, zbrzdí vás odstávka stroje atd., naplánujte úhradu pouze nezbytných výdajů. Stále není cash flow kladné? Můžete i předem promyslet odklad plateb u těch obchodních partnerů, kteří s tím budou srozuměni a vyhoví vám.

Výhled cash flow podle výsledovky

Při plánování cash flow můžete vyjít z plánu nákladů, výnosů a výsledků hospodaření. Pro účely naplnění povinnosti vést účetnictví máte nepochybně k dispozici výkaz zisku a ztráty. Vaše výsledovka může být dobrým základem výhledu cash flow se zohledněním rozdílů mezi světem účetnictví a reálným světem peněz.

Účetnictví firem nesleduje primárně příjmy a výdaje, ale náklady a výnosy. Toho však můžete při plánování cash flow využít. Plán sestavený na základě rozpočtu výnosů a nákladů zohledňuje časové posuny plateb a inkas. Například mzdový náklad za měsíc září bude hrazen v říjnu. Pro účely sestavení plánu cash flow je vhodné si odběratele a dodavatele rozčlenit podle smluvených dob splatností faktur.

Na začátku plánovaného období, v němž budete realizovat tržby, budou pravděpodobně inkasovány tržby předcházejícího období. Uvažujte tak nejen o počátečním stavu peněžních prostředků, ale také o výši pohledávek a obdobně krátkodobých závazků, které budou v daném období představovat inkasa a platby související s tržbami a náklady minulého či minulých období. Do svého finančního plánu nezapomeňte přidat také uvažované nákupy dlouhodobého majetku a splátkové kalendáře úvěrů.

Provoz, investice, financování

V přehledu cash flow rozlišujte peněžní toky podle použití peněz na provozní, investiční a finanční činnost firmy. Představte si je jako jednotlivá patra. Je to užitečné pro finanční řízení podniku, ale také pro zhodnocení ekonomické kondice firmy. Přináší činnost, kvůli které jste na trhu, dostatek peněz? Odpověď se nachází na řádku provozní cash flow. V oficiálním výkazu, který si můžete vygenerovat v předpřipravených sestavách vašeho účetního programu, jej najdete také pod označením A***. Když je hodnota provozního cash flow kladná, příjmy z prodejů zboží, výrobků a poskytovaných služeb pokrývají běžné výdaje firmy od nákupu materiálu, přes výplaty mezd a platby úroků až po daň z příjmu. Je to informace o tom, zda základní aktivity firmy jsou smysluplné, tedy zda přináší firmě peníze.

Pomyslné druhé patro cash flow má název investiční cash flow (B***). Tento řádek je určen pro pořízení a prodej strojů, výrobních linek, automobilů, budov, pozemků, software a dalšího dlouhodobého majetku. Mohou sem spadat také příjmy z podílů na zisku v majetkově propojených firmách či přijaté úroky z úvěrů, půjček a výpomocí jiným firmám, neboť se jedná také o investice. Investiční cash flow bývá u úspěšných firem záporné. Je to známka toho, že firma chce v neustále se měnícím tržním prostředí udržet krok s konkurencí a investuje do rozvoje a obnovy svého majetku.

Nyní pojďme vystoupat do posledního patra cash flow. Třetí oblastí příjmů a výdajů firmy je finanční cash flow (C***). Sem zaznamenáváte peněžní toky související se získáváním nebo vracením zdrojů pro podnikání. Myslí se tím finanční zdroje mimo běžnou činnost firmy, takové, které přináší vlastníci a externí věřitelé. V cash flow se tak projeví čerpání nebo splácení úvěrů, úhrady finančního leasingu či vyplácení podílů na zisku společníkům.

Zohledněte rizika

Dnešní tržní prostředí přináší řadu rizik, která mohou výrazně ovlivnit dosažení plánovaných výsledků, až již jsou to rizika finanční, změny kurzu měny, fluktuace komodit, legislativní změny či nové technologie. Majitelé a ředitelé firem potřebují vědět, jaký dopad do ekonomiky firmy mohou rizika mít. Existuje řešení v podobě finančního modelu zohledňujícího rizika.

Připravujete při svém plánu cash flow několik scénářů? Čas věnovaný přípravě optimistické a pesimistické varianty se vám násobně vrátí díky úsporám ošetřených rizik, která jsou spojena s klíčovými oblastmi vaší činnosti jako je objem prodeje či nákupní ceny základních vstupů. Abyste dokázali s vysokou mírou pravděpodobnosti odhadnout, na jak dlouho a kolik budete potřebovat peněz, potřebujete najít potenciální rizika odchylek od vašeho plánu cash flow.

Například při prodeji do zahraničí na obchodní úvěr nese podnikatel celou řadu rizik vycházejících z volby země, do které na fakturu své zboží a výrobky dodává, rizik spjatých s volbou obchodních partnerů na zabezpečení dopravy či rizik měnových spojených s kurzovými pohyby. Kurzové riziko můžete ošetřit například tím, že pro všechny projekty zpracujete cash flow plán v cizích měnách a po podpisu kontraktu zajistíte směnný kurz. To se osvědčuje zejména při trendu posilování české měny, kdy by bez zajištění kurzu byl projekt při posilování kurzu poškozen snížením tržeb v české měně.

Častým rizikem je také potenciální ohrožení plnění cash flow plánu vlivem opožďování plateb vašich významných odběratelů. Pro nalezení možných příčin takového chování obchodních partnerů lze doporučit provedení finanční analýzy či bonitního testu založeného na odhadu finanční stability a výkonnosti firmy. Riziko pozdních plateb od odběratele mající příčinu v jeho závažných finančních problémech umožní předvídat vysoký stupeň ohrožení vašeho cash flow. Aktivně tedy budete požadovat předání zboží proti záloze či jinak toto riziko ošetříte. Pokud by pozdní platba naopak hrozila od finančně zdravého zákazníka, kde jsou možné dopady řádově nižší, postačí vám vylepšit cash flow pravidelným sledováním pohledávek po splatnosti a nastaveným automatickým systémem upomínek.

Tip: Zjistěte, jak si prověřit obchodní partnery ještě před uzavřením spolupráce – od kontroly v rejstřících přes finanční analýzu až po ověření referencí.

Zdroj: https://www.bezvamoney.cz/

<< Zpět ke všem článkům Caflou akademie

<< Zpět ke všem článkům Caflou akademie

Autorka článku: Ing. Pavlína Vančurová, Ph.D. ze společnosti ![]()

Ve spolupráci s paní Ing. Pavlínou Vančurovou, Ph.D., specialistkou na ekonomiku firem ze společnosti PADIA, s.r.o. jsme pro vás připravili Caflou akademii, jejímž cílem je pomoci vám rozšířit znalosti v oblasti řízení peněžních toků v malých a středních firmách.

Pavlína se ve své praxi věnuje ekonomickému poradenství v oblasti finančního řízení a nastavování controllingu ve firmách různých oborů a velikostí. V roce 2011 spoluzakládala poradenskou společnost PADIA, kde působí jako školitelka a interim finanční ředitelka pro řadu klientů. Čerpá rovněž ze zkušeností z pozice výkonné ředitelky mezinárodní konzultační firmy. Působila jako univerzitní pedagog a je autorkou řady odborných publikací.