Někteří podnikatelé díky výsledkům finanční analýzy zjišťují, že jejich likvidity jsou příliš vysoké. A protože peníze se mají točit, uvažují, kam s volnými peněžními prostředky nad rámec běžného chodu své firmy. Nabízí se možnost volné peníze investovat. Patříte-li k podnikatelům s volným cash flow a nechcete se do investorských vod pouštět bez manuálu, nabízíme vám stručný nástin toho, s čím je dobré se před vlastním rozhodnutím o investici seznámit.

🎓 Článek vám v rámci CAFLOU akademie přináší CAFLOU® - český cash flow software

Volný kapitál

Volný kapitál představuje peněžní prostředky, které jsou k dispozici vlastníkům a věřitelům poskytujícím úročený cizí kapitál. Jde o výši peněžních prostředků, které lze z firmy vybrat, aniž by byl ohrožen její chod. Prostředky, které zůstanou firmě poté, co se od jejích provozních příjmů odečtou výdaje nutné pro zachování její produkční kapacity včetně nákupu nového či údržby stávajícího zařízení, vybavení a dalšího majetku, je možné využít na investice.

Termín „investice“ se v hospodářské praxi hojně používá v mnoha odlišných významech a v nejrůznějších souvislostech. V tomto článku považujme za investici nákup finančních nebo reálných aktiv (majetku) z volného kapitálu firmy.

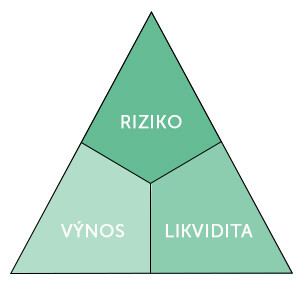

Riziko, výnos, likvidita

Kolik, do čeho, kde a jak investovat volné peněžní prostředky patří k nejdůležitějším manažerským strategickým rozhodováním ve firmě, neboť jsou rozhodnutími o budoucí efektivnosti firmy. Oblast investic je tak právem součástí firemního systematického plánování, controllingu a ekonomického řízení.

Klíčové otázky k řešení jsou, jak posoudit výnosnost a návratnost investice a zároveň vzít v úvahu související riziko. Očekávání určitého finančního zhodnocení (výnosu) je doprovázeno podstoupením rizika, že výnos nebude získán, nebo dokonce že investované prostředky nebudou navráceny. Mezi výnosností a rizikovostí investice existuje přímá úměra. Čím vyšší výnos, tím vyšší riziko a naopak. Důležitá je však také likvidita, kterou v tomto kontextu lze chápat jako schopnost rychlé přeměny investičního aktiva zpět na peníze. Vysoká likvidita umožní prodat investici rychle, levně (bez poplatků nebo s nízkými poplatky) a za dobrou cenu.

Klíčové otázky k řešení jsou, jak posoudit výnosnost a návratnost investice a zároveň vzít v úvahu související riziko. Očekávání určitého finančního zhodnocení (výnosu) je doprovázeno podstoupením rizika, že výnos nebude získán, nebo dokonce že investované prostředky nebudou navráceny. Mezi výnosností a rizikovostí investice existuje přímá úměra. Čím vyšší výnos, tím vyšší riziko a naopak. Důležitá je však také likvidita, kterou v tomto kontextu lze chápat jako schopnost rychlé přeměny investičního aktiva zpět na peníze. Vysoká likvidita umožní prodat investici rychle, levně (bez poplatků nebo s nízkými poplatky) a za dobrou cenu.

Problémem je, že splnit lze zároveň pouze dvě podmínky. V konečném důsledku tedy záleží na tom, jestli je investor zastáncem strategie konzervativní (prioritou je nízké riziko), dynamické (vyvážené portfolio) nebo agresivní (prioritou je výnos). Řeč je o tzv. rizikovém profilu investora. Investiční profil je dán zamýšleným investičním horizontem, vztahem investora k riziku, jeho majetkovou situací apod.

Investiční příležitosti

Zatímco v bankách jsou na běžných účtech a bohužel také na termínovaných vkladech zanedbatelné úroky, ponechání volných peněz na firemním běžném či termínovaném účtu není z dlouhodobého hlediska efektivní. Jelikož jsou tyto bankovní produkty téměř bez rizika (jsou do určité výše ze zákona pojištěny), lze je využít k zabezpečení budoucí zvýšené potřeby likvidity jako finanční polštář. K méně rizikovým, ale zároveň také méně likvidním možnostem využití volných prostředků patří nákup nemovitostí, pozemků, nebo například uměleckých předmětů, šperků či sběratelských předmětů, které mohou posloužit k uchování hodnoty peněz proti působení inflace.

Mezi výnosnější možnosti patří investování prostřednictvím podílových fondů. Za peníze investorů zpravidla zkušení správci fondu nakupují akcie, měny, dluhopisy či komodity. Investoři v tomto případě pouze nakupují a prodávají podílové listy. Na českém trhu je dostupných přes dva tisíce podílových fondů, avšak ne každý je ziskový. Základem úspěchu je proto výběr vhodného fondu, který by měl zohlednit strategii fondu, dosažené výsledky, ale třeba také poplatky.

O něco rizikovější a potenciálně více výnosné jsou akcie. Akcie je typ cenného papíru, jehož držitel (akcionář) vlastní určitý podíl ve společnosti, která akcii vydala a náleží mu tedy i část dosaženého zisku. Společnosti svým akcionářům proto pravidelně vyplácí dividendy. O tom, kolik peněz (a zda vůbec) bude společnost vyplácet, rozhoduje valná hromada (majoritní akcionáři). U českých akcií se dividendy vyplácí zpravidla jednou ročně, přičemž pro získání dividendy je potřeba vlastnit akcii v tzv. rozhodný den.

Výše uvedené možnosti jsou jen zlomkem dostupných investičních produktů. Zajímavé výnosy lze dosáhnout také investováním do dluhopisů (cenný papír představující půjčku vládě, městu nebo firmě), do P2P půjček („Peer-To-Peer“ půjčka jiné firmě většinou od soukromé osoby či jiné firmy), developerských projektů nebo slibných začínajících projektů a firem (tzv. startupů).

<< Zpět ke všem článkům Caflou akademie

Autorka článku: Ing. Pavlína Vančurová, Ph.D. ze společnosti ![]()

Ve spolupráci s paní Ing. Pavlínou Vančurovou, Ph.D., specialistkou na ekonomiku firem ze společnosti PADIA, s.r.o. jsme pro vás připravili Caflou akademii, jejímž cílem je pomoci vám rozšířit znalosti v oblasti řízení peněžních toků v malých a středních firmách.

Pavlína se ve své praxi věnuje ekonomickému poradenství v oblasti finančního řízení a nastavování controllingu ve firmách různých oborů a velikostí. V roce 2011 spoluzakládala poradenskou společnost PADIA, kde působí jako školitelka a interim finanční ředitelka pro řadu klientů. Čerpá rovněž ze zkušeností z pozice výkonné ředitelky mezinárodní konzultační firmy. Působila jako univerzitní pedagog a je autorkou řady odborných publikací.